Heiner Flassbeck und Friederike Spiecker

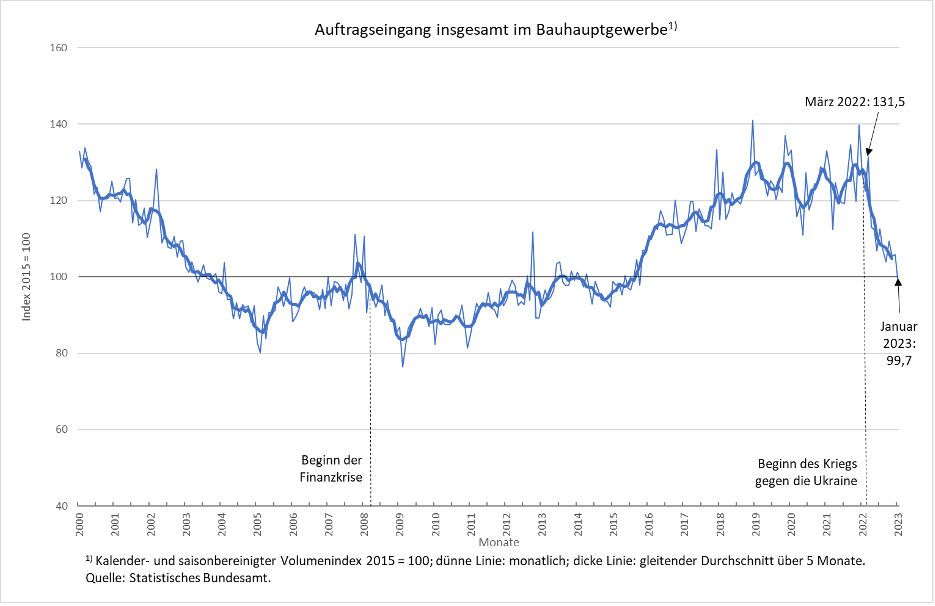

Das Statistische Bundesamt meldete vergangene Woche, dass die (preisbereinigten) Auftragseingänge im Bauhauptgewerbe im Januar 2023 um sage und schreibe 21 Prozent unter ihrem Vorjahreswert lagen (Abbildung 1). „Einen größeren Rückgang zum Jahresbeginn hatte es zuletzt im Januar 2009 gegeben (-21,8 % gegenüber Januar 2008)“, so das Amt. Seit März vergangenen Jahres ist die gesamte Nachfrage der Bauwirtschaft um 24 Prozent eingebrochen

Abbildung 1

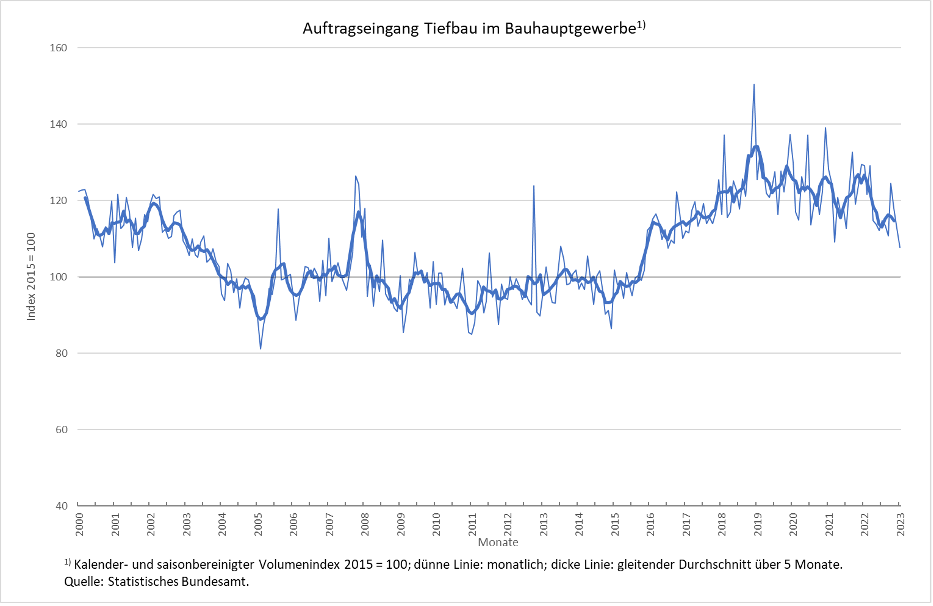

Schaut man sich die (saisonbereinigten) Zahlen Monat für Monat an, sieht man, dass der Absturz inzwischen alle Bereiche der Bauwirtschaft betrifft. Der Tiefbau (Abbildung 2), der von staatlichen Aufträgen dominiert wird, war bis 2018 aufwärts gerichtet gewesen, stagnierte zwischen 2019 und 2022 weitgehend und fällt mittlerweile ab.

Abbildung 2

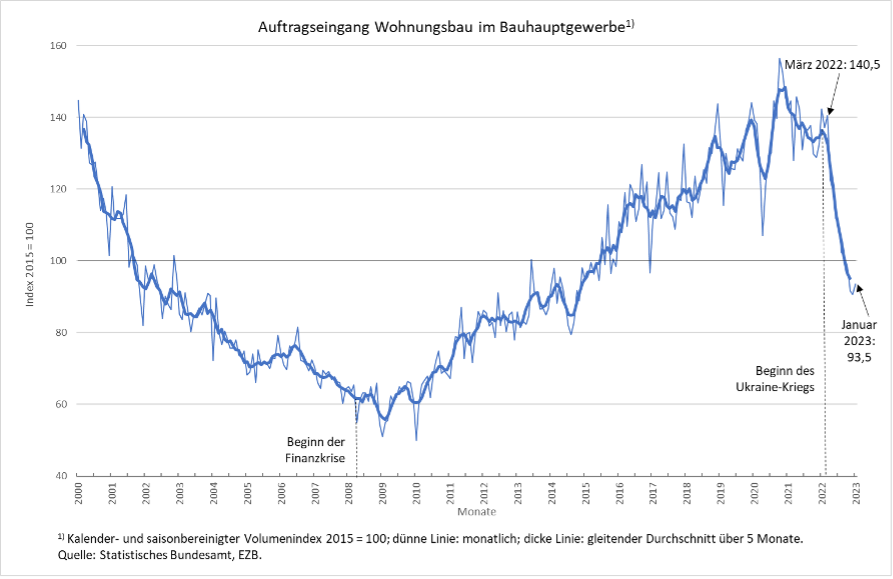

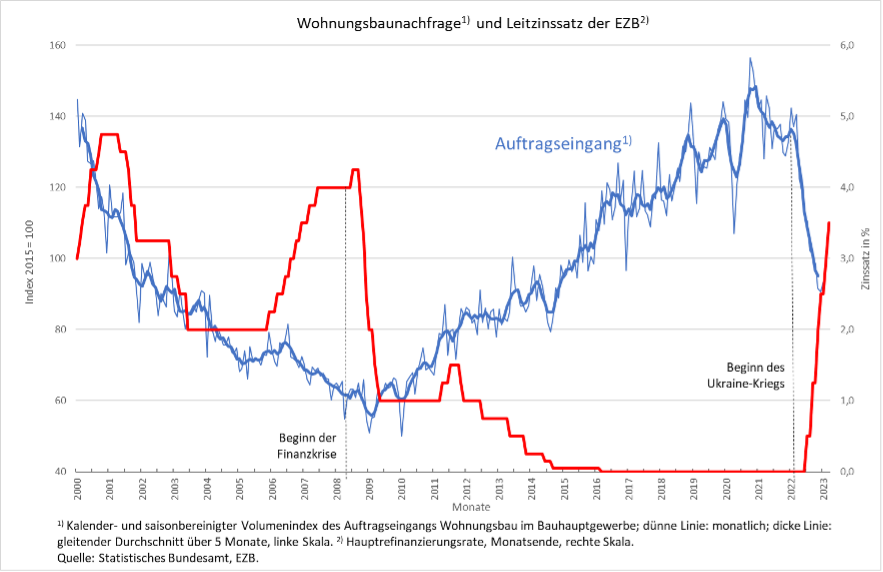

Am stärksten ist der Wohnungsbau betroffen (Abbildung 3), den Deutschland nach den Aussagen unserer Politiker so dringend braucht: Gegenüber März vergangenen Jahres verzeichnet diese Sparte einen Rückgang bei den Aufträgen von einem Drittel.

Abbildung 3

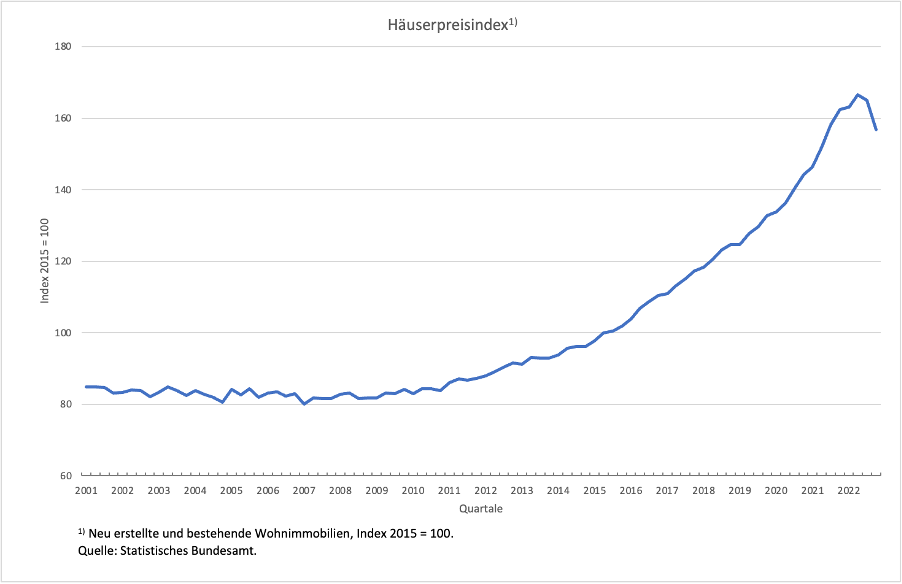

Zwar gab es schon seit 2020 keine deutliche Entwicklung mehr nach oben. Der dramatische Absturz setzte aber erst nach dem März 2022 ein, als noch einmal ein Indexwert von 140,5 erreicht worden war. Das Tempo des derzeitigen Einbruchs lag in keiner Rezession der letzten 20 Jahre vor, auch nicht im Zuge der großen Finanzkrise 2008/2009. Das hat auch damit zu tun, dass die Baukosten vor dem derzeitigen Absturz explodiert sind im Vergleich zu den vergangenen zwei Jahrzehnten (Abbildung 4).

Abbildung 4

Dieser Preisanstieg, der auch spekulativ und durch verschiedene Angebotsschocks geprägt ist, hätte für sich genommen die Bauwirtschaft abgebremst und sicher einen allmählichen Rückgang der Bautätigkeit mit sich gebracht, wie er sich im Wohnungsbau bereits seit Ende 2020 abzeichnete. Doch den rasanten Absturz seit Frühjahr 2022 kann man mit der Entwicklung der Baukosten allein nicht erklären.

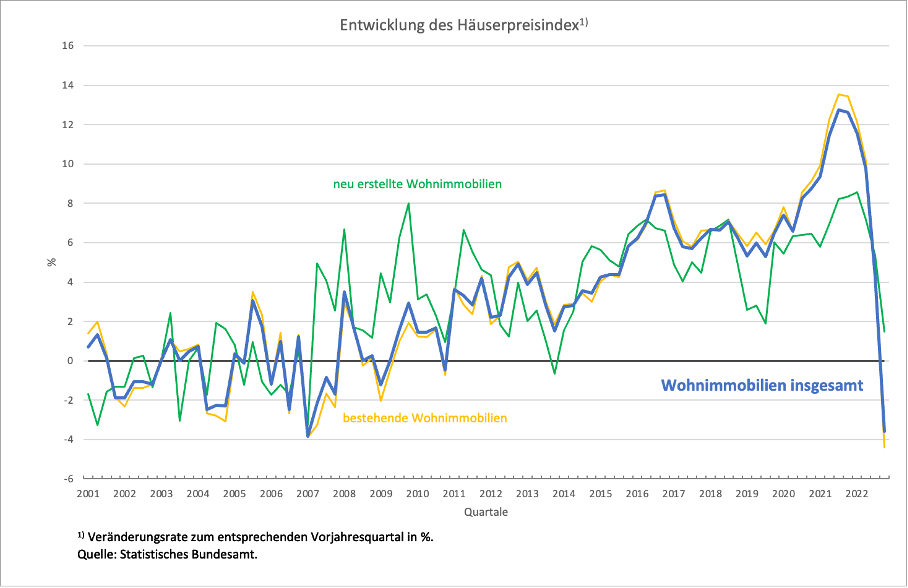

Zum Bild der Nachfrage in der Bauwirtschaft passt, dass die Preise für Wohnimmobilien (Abbildungen 5 und 6) im vierten Quartal des vergangenen Jahres um 3,6 Prozent und damit deutlich gefallen sind – in dieser Größenordnung zum ersten Mal seit 2007, als sie im ersten Quartal um 3,8 Prozent sanken. Die Lage hat sich also auch gemessen an diesem Indikator fundamental und rasant geändert.

Abbildung 5

Abbildung 6

Zudem lässt sich erkennen, dass es vor allem die bestehenden Wohnimmobilien und nicht die neu erstellten sind, deren Preise in enormem Tempo eingebrochen sind. Damit verbunden ist eine Korrektur spekulativer Übersteigerungen, die zu begrüßen ist. Allerdings dürfte diese Entwicklung – wie jedes Platzen einer Preisblase – auch einen Dämpfer für die Investitionsbereitschaft darstellen: Sinken die Vermögenspreise, wird sich manch ein Hausbesitzer ärmer fühlen und stärker zögern als zuvor, sich auf eine ökologisch wünschenswerte Umrüstung seiner Immobilie einzulassen. Und potenzielle Immobilienkäufer, denen rückläufige Preise eigentlich entgegenkommen und Luft für die Finanzierung ökologisch sinnvoller Investitionen in die Bestandsimmobilie lassen, halten sich womöglich ebenfalls zurück: Sie könnten beim Kauf zögern in der Hoffnung, dass die Preise noch weiter sinken, oder aus Sorge, eine Immobilie zu kaufen, deren Wert anschließend weiter sinkt, während sie an vertraglich fest vereinbarte vergleichsweise hohe Finanzierungszinsen gebunden sind.

Übrigens hatte man noch im Februar 2022 in der EZB ernsthaft überlegt (so Isabel Schnabel), die Preise für Immobilien, also einen Vermögenspreis, stärker bei geldpolitischen Entscheidungen zu berücksichtigen. Dieser Vorstoß war bemerkenswert, weil es beim Verbraucherpreisindex, der Messlatte der Geldpolitik, eigentlich um Preise für Stromgrößen geht, das heißt für Güter, die ge- und verbraucht werden. Zum Beispiel spielen Aktienkurse – ebenfalls Preise für Vermögenswerte – bei der Verbraucherpreisindexberechnung keine Rolle. Soweit Immobilienpreise auf die Mietpreise (und die Kosten für selbstgenutzten Wohnraum) durchschlagen, spielten und spielen sie immer schon eine Rolle im nationalen Verbraucherpreisindex.

In den harmonisierten Index, auf den sich die EZB stützt, gehen die Kosten für selbstgenutzten Wohnraum allerdings nicht ein. Und das war Isabel Schnabel, Mitglied des Direktoriums der EZB, offenbar ein Dorn im Auge: „When it comes to asking whether the conditions of our forward guidance are fulfilled, the President has always made clear that this is in the end not mechanically linked to the projections, but is a judgement by the Governing Council. And here, housing prices should enter in.“ („Wenn es um die Frage geht, ob die Bedingungen unserer in die Zukunft weisenden Ausrichtung [der Geldpolitik] erfüllt sind, hat die Präsidentin immer klargestellt, dass dies letztendlich nicht mechanisch mit den Projektionen verbunden, sondern eine Einschätzung des EZB-Rats ist. Und hier sollten die Wohnungspreise einbezogen werden.“ Übersetzung d. Verf.)

Aktuell war von Isabel Schnabel noch nicht zu hören, dass sie nun die fallenden Immobilienpreise ähnlich ernsthaft in ihre Überlegungen zur Beurteilung der aktuellen Preisentwicklung miteinbeziehen will wie vor gut einem Jahr die steigenden. Das nährt den Eindruck, dass der datenbasierte Ansatz, den die EZB als Grundlage ihrer geldpolitischen Entscheidungen in jüngster Zeit so stark betont, wenig systematisch ist, sondern dass empirische Daten in die Lagebeurteilung mal einfließen und mal nicht, je nachdem ob sie die „gewünschte“ Position gerade untermauern oder eher gegen sie sprechen.

Die Geldpolitik ist verantwortlich

Betrachtet man die Gesamtkonstellation von Baunachfrage, Baukosten und Hauspreisen, kann kein Zweifel daran bestehen, dass die Geldpolitik für den Absturz der Bauwirtschaft und des Häusermarktes mitverantwortlich ist. Das ist nicht neu: Schon 2005 und 2006 waren die Zinsen gestiegen und hatten die Expansion der Bauwirtschaft, namentlich des Wohnungsbaus beendet, wie sich Abbildung 7 entnehmen lässt, in der wir nochmals den Auftragseingang Wohnungsbau im Bauhauptgewerbe zeigen, ergänzt um den Leitzinssatz der EZB. Heute aber sprechen wir von einer anderen Dimension des Problems. Diesmal sind die Zinsen von einem Wert von null in ganz kurzer Zeit hochgeschossen, weil die EZB der Meinung war, sie müsse auf diese Weise die temporären Preissteigerungen bekämpfen, deren Ursprung eindeutig in globalen Ereignissen lag.

Abbildung 7

Investoren, deren erwartete Rendite unter dem Zins liegt, haben keine Möglichkeit, sich dem Druck vertraglich festgelegter Zinsen zu entziehen bzw. dem Druck, eigene Mittel selbst in sicheren Papieren anzulegen statt in unsicheren Sachinvestitionsprojekten. Das gilt für Unternehmen wie für private Haushalte. Die Menschen, deren Einkommenserwartung die Bedienung eines höheren Zinses nicht hergibt, müssen auf den Hauskauf oder den Hausbau verzichten

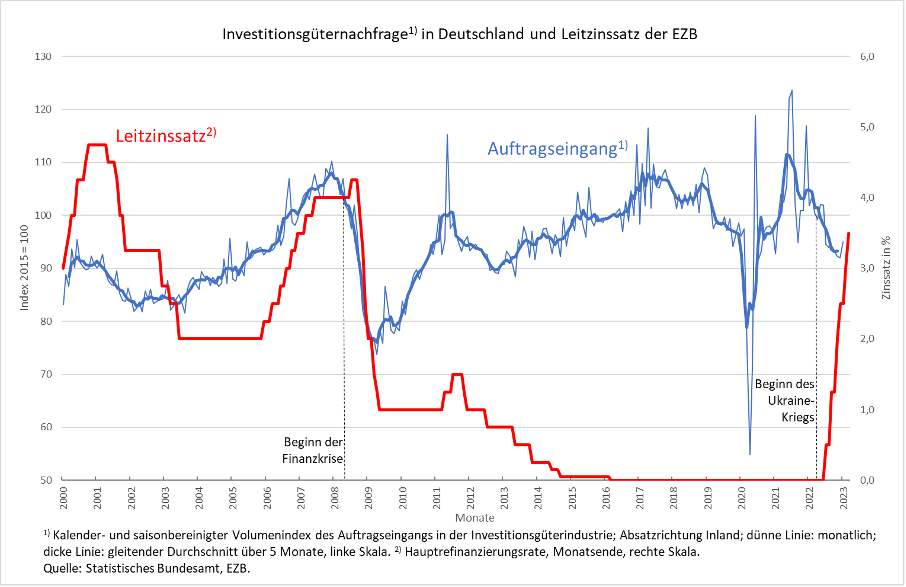

Dieser Zusammenhang gilt ganz allgemein auch für die Industrieinvestitionen. Die Auftragseingänge aus dem Inland bei den Produzenten von Investitionsgütern schwächeln seit Sommer 2021 und sind seit dem ersten Quartal 2022 eindeutig rückläufig (Abbildung 8).

Abbildung 8

Um die akute Gefahr, die davon in Kombination mit der derzeitigen Geldpolitik ausgeht, verstehen zu können, muss man sich die vorausgegangene Entwicklung vor Augen führen: Der leichte Aufschwung, den die inländische Investitionsgüternachfrage nach der Eurokrise bis ins Jahr 2018 hinein in Deutschland genommen hatte, war bereits vor der Corona-Pandemie zu Ende gegangen – die Investitionsnachfrage stagnierte zunächst und sank das gesamte Jahr 2019 über. Ab März 2020 stürzte sie pandemiebedingt extrem ab und erholte sich anschließend wieder auf das Niveau vom Jahresanfang. In der ersten Jahreshälfte 2021 kam erneut ein Aufschwung in Gang, so dass die Investitionsnachfrage ein Niveau erreichte, das an den Trend der Aufwärtsphase bis 2018 wenigstens anknüpfte. Dann aber ging es erneut bergab. Der Ukraine-Krieg mit all seinen Folgen im Energiebereich und den großen Unsicherheiten, die er auslöste, ließ die Investitionsbereitschaft wieder einbrechen.

Und mitten in diese Schwächephase hinein schaltete die europäische Geldpolitik auf extreme Restriktion um. Der Unterschied zur Entwicklung in den Jahren vor der Finanzkrise ist eklatant: Damals war dem langsameren und weniger umfangreichen Zinsanstieg ein zweijähriger Investitionsaufschwung vorausgegangen, der sogar noch eine Weile während der Zinsanhebung andauerte, bevor die Finanzkrise ihm – wie auch den Zinssteigerungen – ein jähes Ende bereitete. Vor Beginn der aktuellen geldpolitischen Restriktion lag in Deutschland hingegen kein Investitionsaufschwung vor, sondern bestenfalls ein mühsames Berappeln der Investitionsnachfrage nach dem Pandemie-Schock, dem der Schock des Ukraine-Kriegs bereits den Garaus gemacht hatte.

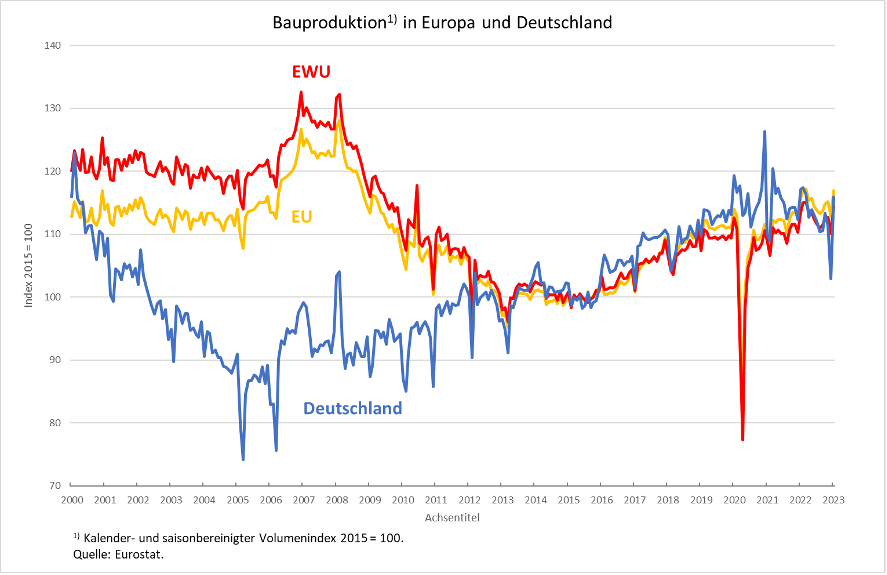

Die Geldpolitik der EZB kann sich allerdings nicht allein an der konjunkturellen Konstellation ihres größten Mitgliedslandes orientieren. Wie sieht es daher mit der Investitionsnachfrage in der Europäischen Währungsunion insgesamt aus? Leider gibt es den Indikator „Auftragseingänge“ auf der Ebene der europäischen Statistik nicht. Man muss sich also mit der Produktionsstatistik behelfen. Die verläuft allerdings nicht immer parallel oder gleichmäßig zeitversetzt zu den Auftragseingängen.

Abbildung 9

Insbesondere in den letzten drei Jahren konnten Aufträge wegen pandemie- und kriegsbedingter Lieferengpässe nicht zeitnah abgearbeitet werden. Insofern zeigt sich der Nachfrageeinbruch am aktuellen Rand noch nicht in der Produktion, wie das Beispiel der Bauproduktion (Abbildung 9) zeigt.

Wie soll es nun mit der europäischen Geldpolitik weitergehen? Der Zins ist der unmittelbare Gegenpart zur (erwarteten) Rendite der Investoren und damit gesamtwirtschaftlich gesehen die wichtigste Stellgröße für jede Art von Investition, die die Wirtschaftspolitik hat. Man kann mit ihr die Nachfrage in den für Entwicklung und Strukturwandel entscheidenden Bereichen, wie die Daten zeigen, so niederdrücken, dass die gesamtwirtschaftliche Nachfrage irgendwann in die Knie geht. Die Inflationsrate tut das dann auch. Aber ist das der richtige Weg, wenn gute Gründe für die Annahme bestehen, dass die Inflationsrate auch ohne diese Rosskur in absehbarer Zeit auf ein akzeptables Niveau zurückkehrt?

Makropolitik oder Strukturpolitik

Jeder Mediziner muss die Nebenwirkungen seines Therapievorschlags bedenken, bevor er sie in Angriff nimmt. Operation erfolgreich, Patient tot – das ist kein sinnvolles Konzept. Die EZB droht sich in eine Sackgasse zu manövrieren, aus der sie nur schwer wieder hinausfinden wird. Man stelle sich vor, die aktuellen internationalen Spannungen führten zu weiteren Lieferengpässen einschließlich entsprechender Spekulationen an den Rohstoffmärkten, so dass die Preissteigerungen wieder an Fahrt aufnähmen. Will die EZB dann ihren Kurs weiter fortsetzen und sogar noch verschärfen? Das müsste sie ja wohl, wenn sie ihr Gesicht in Hinblick auf ihre bisherige Politikbegründung nicht verlieren wollte. Das Ergebnis für die Realwirtschaft wäre jedoch verheerend, weil dann europaweit eine scharfe Rezession unvermeidlich wäre. Sähe die EZB das ein, müsste sie einen entgegengesetzten Kurs einschlagen. Doch wie sollte sie den dann begründen?

Es bleibt dabei: Wer die Ursachen der Preisentwicklung nicht differenziert betrachtet und auf sie nicht entsprechend differenziert reagiert, sondern nach der Methode Holzhammer über das Zinsniveau alle Bereiche gleichermaßen in Haftung nimmt für unvorhersehbare Schocks, der zerstört die Bereitschaft, Sachinvestitionen in Angriff zu nehmen.

Ist das nicht der Strukturwandel, den man anstrebt?

Müssen wir nicht ohnehin, so hört man es immer wieder, bestimmte Wirtschaftsaktivitäten herunterfahren, wenn wir unsere Klimaziele erreichen wollen? Doch, das ist vermutlich so. Wenn es aber Resultat einer falschen Geldpolitik ist und schockartig erfolgt, wird genau das Gegenteil bewirkt. Weil dann immer mehr Menschen Angst um ihren Arbeitsplatz haben, wird es für die Politik immer schwerer, die Bereitschaft einzufordern, sich auf den mit der Erreichung der Klimaziele notwendigen Strukturwandel einzulassen.

Der notwendige Strukturwandel muss von den richtigen Preissignalen getrieben sein, nicht aber Zufallsprodukt einer geldpolitischen Medizin, deren Nebenwirkungen schlimmer sind als die Krankheit selbst. Der von den Preisen getriebene Strukturwandel, wir haben das hier zuletzt beschrieben, muss flankiert werden von einer Umverteilung zugunsten der ärmeren Bevölkerungsschichten, weil dem Staat ansonsten die Legitimation zur Durchsetzung seiner Ziele fehlt. Er muss aber auch begleitet sein von einer makroökonomischen Politik, die Vollbeschäftigung zu ihrem obersten Ziel macht und auf diese Weise die berechtigte Angst vor dem Strukturwandel so klein hält, dass in einer Demokratie für diese Politik Mehrheiten zu erreichen sind.